Apa Itu Obligasi Bencana?

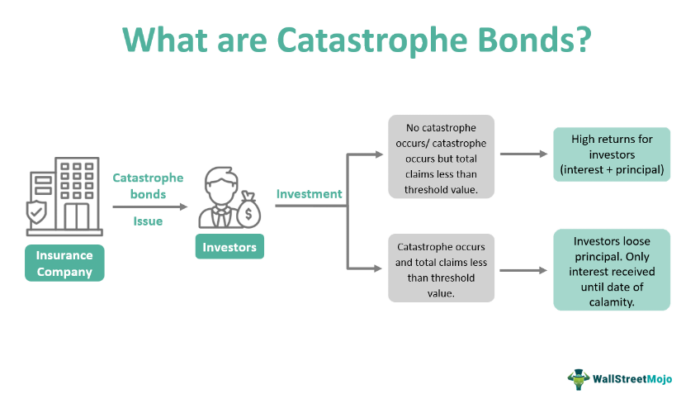

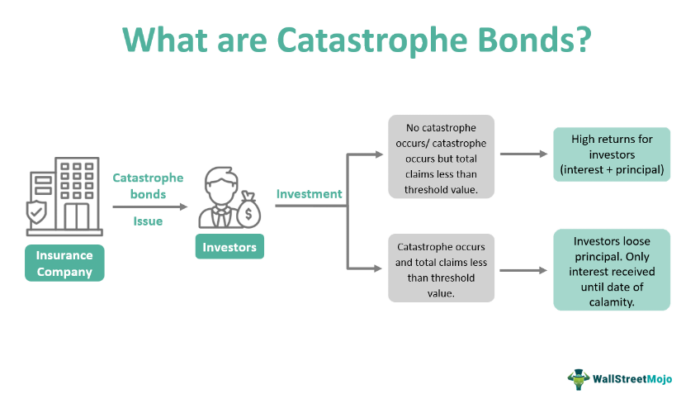

Obligasi bencana (obligasi CAT) adalah jenis keamanan terkait asuransi (ILS) yang membantu perusahaan asuransi menaikkan jumlah klaim jika terjadi bencana. Di sini, bencana mengacu pada bencana alam dalam skala besar. Obligasi bencana menghasilkan pengembalian yang tinggi, tetapi faktor risikonya juga tinggi.

Anda bebas menggunakan gambar ini di situs web Anda, templat, dll., Harap berikan kami tautan atribusiBagaimana Memberikan Atribusi? Tautan Artikel menjadi Hyperlink

Misalnya: Sumber: Catastrophe Bond (wallstreetmojo.com)

Obligasi bencana membantu mengurangi kerugian melalui periode jatuh tempo yang pendek dan sifat siklusnya. Obligasi tersebut merupakan alternatif reasuransi bencana, yang dipilih oleh perusahaan asuransi untuk melunasi tertanggung. Investor menerima pembayaran bunga reguler, dan pokok dibayar pada saat jatuh tempo, asalkan tidak terjadi bencana.

Takeaway kunci

- Obligasi bencana adalah investasi yang terkait dengan asuransi, yang membantu perusahaan asuransi mengelola arus keluar dana ketika terjadi bencana alam dan klaim dibuat oleh tertanggung.

- Dapat menguntungkan bagi investor dan penerbit. Tapi secara bersamaan, itu juga bisa merugikan, karena tergantung pada kemungkinan bencana.

- Obligasi CAT dapat menjadi tambahan yang bagus untuk portofolio investasi, karena tidak bergantung pada kondisi ekonomi atau pasar, sehingga memfasilitasi diversifikasi.

- Contoh yang menonjol adalah obligasi bencana Bank Dunia, yang mengganti rugi negara-negara di seluruh dunia.

Obligasi Bencana (CAT) Dijelaskan

Dana obligasi bencana berfungsi sebagai pendukung bagi perusahaan asuransi dan membantu mereka mengumpulkan modal untuk mendanai ganti rugi penggugat. Obligasi CAT adalah pengaturan sederhana antara perusahaan asuransi dan investor.

Biasanya, ketika kontinjensi terjadi, perusahaan asuransi harus melunasi klaim. Tetapi jika tidak memiliki dana yang cukup, kemungkinan besar akan menggunakan reasuransi. Itu mendekati perusahaan asuransi lain, mengumpulkan modal, dan meneruskannya ke penggugat. Ini adalah skenario yang cukup umum. Namun, ini menempatkan banyak kewajiban pada perusahaan asuransi. Hal ini karena berperan sebagai tertanggung dan penanggung. Obligasi CAT adalah alternatif untuk reasuransi.

Perusahaan asuransi membentuk entitas tujuan khusus untuk menerbitkan obligasi bencana. Jumlah total investasi yang dikumpulkan saat investor membeli obligasi ini ditransfer ke rekening terpisah. Jumlah ini sering diinvestasikan kembali dalam investasi lain yang akan menghasilkan keuntungan bagi perusahaan asuransi. Jangka waktu obligasi CAT biasanya kurang dari tiga tahun. Selain itu, investor menerima pembayaran bunga reguler untuk investasi mereka. Perusahaan asuransi akan melakukan pembayaran ini dari pengembalian yang diperoleh dari investasi mereka.

Selama masa investasi, perusahaan asuransi menetapkan nilai ambang batas. Jika terjadi bencana alam, dengan jumlah kerugian lebih dari nilai ambang ini, perusahaan asuransi akan menggunakan jumlah total investasi untuk mengganti kerugian penggugat. Oleh karena itu, investor akan menghadapi kerugian. Tapi mereka akan menerima pembayaran bunga sampai tanggal bencana. Juga, investor akan menerima bagian yang sama dari setiap jumlah saldo setelah ganti rugi.

Namun, jika musibah seperti itu tidak terjadi, atau kerugian bersih dari musibah tersebut lebih rendah dari nilai ambang batas, perusahaan asuransi harus mengganti kerugian penggugat di luar kantong. Dengan demikian, investor akan berhak atas pembayaran bunga dan jumlah pokok. Oleh karena itu, kasus seperti itu akan menghasilkan pengembalian yang tinggi bagi investor.

Contoh

Perhatikan contoh Badai Ian, topan tropis yang melanda Florida pada September 2022. Ini adalah berita buruk bagi investor di pasar obligasi bencana Florida. Akibatnya, banyak broker asuransi dan perusahaan manajemen modal memperkirakan kerugian besar bagi investor obligasi CAT.

Pada tahun 2021, industri asuransi telah melampaui angka kerugian $100 miliar untuk keempat kalinya dalam lima tahun. Badai Ian menambah kesengsaraan investor, membuat masa depan pasar asuransi terlihat suram. Sifat siklus obligasi CAT membantu memberikan keuntungan yang memadai dan dengan demikian memotivasi para investor. Namun, kerugian terus-menerus dapat membuat mereka patah semangat dan menyebabkan biaya asuransi yang tinggi bagi rakyat jelata.

Bagaimana Cara Membeli Obligasi Bencana?

Setelah berkonsultasi dengan bankir investasi mereka, perusahaan asuransi membentuk entitas bertujuan khusus yang akan berfungsi sebagai penerbit obligasi. Investor umum dalam obligasi bencana termasuk dana lindung nilai, dana pensiun, manajer aset, reasuransi, bank, dll. Ini karena obligasi CAT memungkinkan diversifikasi portofolio dan memberikan pengembalian yang lebih tinggi jika tidak ada bencana alam.

Selanjutnya, berinvestasi di pasar obligasi bencana akan lebih baik, asalkan investor sudah memiliki portofolio yang terdiversifikasi. Pasalnya, jika seseorang ingin menginvestasikan seluruh dananya ke dalam obligasi CAT, mereka akan kehilangan total investasinya jika terjadi bencana. Misalkan mereka memiliki sumber pendapatan lain; mereka masih akan mendapat untung dari investasi lain bahkan jika terjadi bencana.

Pro dan kontra

Obligasi CAT adalah perjanjian antara penerbit dan investor sehingga salah satu dari mereka pasti akan mendapatkan keuntungan. Namun, itu juga dibiarkan kebetulan dan membawa beberapa kerugian. Jadi mari kita periksa kelebihan dan kekurangan obligasi CAT.

Pro

- Obligasi CAT biasanya merupakan instrumen utang dengan pengembalian tinggi. Tapi seiring berjalannya hubungan risiko-pengembalian, semakin tinggi pengembalian, semakin tinggi risikonya. Oleh karena itu, investor tidak mungkin mendapatkan pengembalian dana obligasi bencana. Namun, ketika mereka melakukannya, pengembaliannya akan meningkat. Pengembalian yang tinggi inilah yang menggairahkan dan memotivasi investor.

- Ini memfasilitasi diversifikasi portofolio untuk sebagian besar karena korelasinya dengan pasar keuangan kurang.

- Jangka waktu jatuh tempo yang singkat merupakan keuntungan tambahan bagi investor, karena kemungkinan bencana skala besar yang menelan biaya jutaan dolar bagi perusahaan asuransi dalam waktu singkat lebih kecil.

- Manfaat lain bagi investor adalah batas spesifik jumlah total klaim yang melebihi jumlah investasi yang akan digunakan. Oleh karena itu, sampai jumlah ambang batas tidak terpenuhi, investor masih untung.

- Mempertimbangkan perspektif perusahaan asuransi, mereka mendapat manfaat jika terjadi bencana. Dalam situasi seperti itu, mereka harus membayar biaya sendiri akan lebih sedikit, karena jumlah investasi akan menutupi klaim.

Kontra

- Investor akan kehilangan jumlah total investasi jika bencana muncul. Hal ini karena mereka hanya akan menerima bunga sampai periode sebelum terjadinya bencana. Oleh karena itu, ini akan mengakibatkan kerugian total bagi mereka.

- Meskipun kondisi ekonomi tidak mempengaruhi obligasi CAT, jika bencana alam begitu kuat sehingga mengganggu perekonomian, investor mungkin menderita kerugian.

- Dari sudut pandang penerbit, mereka harus membayar pembayaran bunga sendiri jika musibah tidak terjadi. Juga, pada saat jatuh tempo, mereka harus mengembalikan jumlah pokok. Namun demikian, emiten mengimbangi kerugian ini dengan menginvestasikan jumlah pokok di tempat lain dan menghasilkan keuntungan darinya untuk membayar kembali investor.

Pertanyaan yang Sering Diajukan (FAQ)

- Bagaimana cara kerja ikatan bencana?

Perusahaan asuransi menerbitkan obligasi bencana kepada investor. Penerbit biasanya menentukan periode jatuh tempo dan nilai ambang batas. Misalkan ada bencana alam yang terjadi selama periode itu, dan total nilai pembayaran untuk perusahaan asuransi melebihi nilai ambang batas; penerbit akan menggunakan jumlah investasi. Jika tidak, jumlah pokok dan bunga akan dibayarkan kembali kepada investor.

- Bagaimana cara berinvestasi dalam obligasi bencana?

Membeli obligasi CAT semudah berinvestasi di sekuritas lain. Investor dapat berkomunikasi dengan bankir investasi atau pengelola uang mereka dan mengungkapkan minat mereka. Namun, penting untuk memiliki investasi lain dalam portofolio seseorang, untuk meminimalkan kerugian.

- Apa yang memicu ikatan bencana?

Bencana skala besar apa pun memicu ikatan bencana. Bisa berupa gempa bumi, tanah longsor, angin topan, puting beliung, tsunami, banjir, dll. Skala besar mengimplikasikan kondisi dimana total nilai pembayaran melebihi nilai ambang CAT bond.

Artikel yang Direkomendasikan

Artikel ini telah menjadi panduan tentang apa itu Catastrophe Bond. Di sini, kami menjelaskan topik secara rinci dengan contoh, pro, kontra, dan langkah-langkah untuk membeli. Anda juga dapat menemukan beberapa artikel bermanfaat di sini –

- Obligasi Pendapatan

- Obligasi Aktivitas Pribadi

- Obligasi Brady